השקעות אלטרנטיביות הן השקעות שבאות להעניק אלטרנטיבה להשקעות המסורתיות בשוק ההון. בתוך הקטגוריה הזו של ההשקעות אפשר למצוא פרויקטים של נדל"ן בחו"ל, קרנות חוב פרטי, אנרגיה ירוקה ועוד. הדגש בשנת 2023 כשמדברים על השקעות אלטרנטיביות הוא לבחור השקעות שלא מושפעות כלל מהמצב בשוק ההון, כדי שמשקיעים יוכלו לייצר תיקים שבהם אפשר להציג תשואה חיובית גם במצב של תנודתיות בשווקים.

המונח השקעות אלטרנטיביות הופך לרלוונטי מאוד, אחרי שנת 2022 בשווקים שבה כמעט ככל ההשקעות בשוק ההון הניבו הפסדים החל מאיגרות חוב ממשלתיות ועד למניות. משקיעים רבים הבינו שמאז שנת 2020 עם פרוץ משבר הקורונה, ישנה תנודתיות גוברת שמקשה על קבלת החלטות השקעה ועלולה לגרום להפסדים, עדיף יהיה לבחור בהשקעות תנודתיות פחות וכאלה שיהיה קל יותר להעריך את פוטנציאל התשואה בהן.

תוכן עניינים

מי יכולים להשקיע בהשקעות אלטרנטיביות ולמי הן מתאימות בעיקר?

ברמה העקרונית כל מי שיש לו חשבון בנק בכל מדינה בעולם יכול להשקיע בהשקעות אלטרנטיביות. עם זאת, רף הכניסה להשקעות אלה הוא בדרך כלל עשרות אלפי דולרים.

מגבלה נוספת היא שחשוב מאוד שלמשקיע יהיה הון פנוי נוסף ומשמעותי, מלבד פרויקט ההשקעה האלטרנטיבית שבו הוא מתכנן לשים את כספו. יש לכך כמה סיבות. הראשונה היא שהשקעות אלה אינן נזילות ולכן אם יצטרך את כספו, הוא יוכל לקבלו רק בתום תקופת ההשקעה.

הסיבה השנייה היא פיזור סיכונים. לשים את כל הביצים בסל אחד זהו מהלך לא נכון למרבית המשקיעים. לכן השקעה בודדת אינה מפוזרת ולא יהיה נכון להקצות את כל ההון של המשקיע באותה השקעה.

מה היקף שוק ההשקעות האלטרנטיביות?

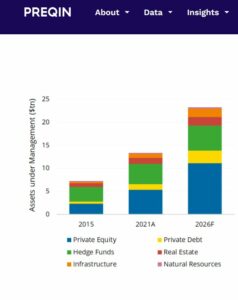

בשלוש השנים האחרונות מאז פרוץ הקורונה, שוק ההשקעות האלטרנטיביות לא רק הצליח להתמודד עם המשבר הגלובלי, אלא הפך אלטרנטיבה עוד יותר נכונה וראויה לשוק ההון. מאז 2015 ועד לסוף 2021, נרשם קצב צמיחה שנתי של 10.7% בהיקף הנכסים המוגדרים כהשקעות אלטרנטיביות וקצב הצמיחה הזה צפוי לעלות ל-11.7% בין השנים 2022-2026. הנתונים הללו הוצגו על ידי חברת המחקר להשקעות אלטרנטיביות Perqin.

מהם היתרונות של השקעות אלטרנטיביות בנדל"ן?

- בעלות מתאם אפס או נמוך מאוד להתפתחויות בשוק ההון.

- פסיביות – המשקיע לא צריך לנהל אותן בפועל, מי שמנהל את ההשקעות הוא היזם.

- חלקן מניבות תשואה שוטפת מחולקת רבעונית – תזרים מזומנים לחשבון המשקיע.

- מנגנוני התאמה בעידן של ריבית ואינפלציה עולות – בנדל"ן דמי שכירות עולים.

מעוניינים לשמוע על הזדמנויות השקעה?

השאירו פרטים ונחזור אליכם בהקדם האפשרי:

מהם החסרונות של השקעות אלטרנטיביות?

- היעדר נזילות – השקעות אלטרנטיביות הן לרוב לתקופה של 2-4 שנים, ללא אפשרות יציאה.

- דורשות הבנה של המשקיע בסוג העסקה.

- יש סיכונים לעתים מקומיים – כשרוכשים למשל נכס נדל"ן, אנחנו תלויים גם בהתפתחות של סביבת הנכס.

מדוע משקיעים שמושקעים בשוק ההון זקוקים לשילוב של השקעות אלטרנטיביות בתיק?

למרבית המשקיעים ישנן השקעות באיגרות חוב, מניות ולעתים גם סחורות ונכסים נוספים. אחד החסרונות בשוק ההון הוא שכאשר שוק המניות יורד, ועולים חששות ממיתון גם מחירי איגרות החוב יורדים בהתאמה. למשל שנת 2022 היא דוגמה מצוינת לסערה מושלמת שפגעה במיוחד במי שלא היו להם נכסים אלטרנטיביים בתיק.

מחירי אג"ח של ממשלת ארה"ב לטווחים של 10 ויותר מכך ירדו בשיעור דו ספרתי בשנת 2022. כך הגיעה התשואה על אג"ח של ממשלת ארה"ב ל-4%. המביט מהצד עלול לחשוב שזהו סימן חיובי. לא כך הדבר, כשהתשואה עולה מחיר האג"ח יורד ותשואה שעלתה משיעור של 1% לכמעט 4% זהו הפסד משמעותי למחזיקים באג"ח.

העלאות הריבית החדות שביצע הפדרל ריזרב, היו הסיבות לפגיעה בערך איגרות החוב שנמצאות בתיקי ההשקעות. מי שהפסידו מכך היו משקיעים רבים ובתי השקעות שהחזיקו את הנכסים הללו בתיקי ההשקעות של רבים.

במצב של ריבית 0% אם אותם משקיעים היו מקבלים למשל החלטה להשקיע את הרכיבים חסרי הסיכון, במקום באיגרות חוב, למשל במכשירי חוב מפוזרים לפרויקטי נדל"ן למגורים, תחת שעבוד על הנכסים, המצב הזה לא היה קורה. ראשית, שינוי בריבית היה הופך את ההלוואה הקודמת שניתנה ליותר אטרקטיבית עבור הלווה.

המלווה שהוא למעשה המשקיע בהשקעה אלטרנטיבית, יוכל לגלגל את ההלוואה לפרויקט חדש כעבור כשנתיים, או פחות מכך, אל ההשקעה הבאה.

דוגמה מעשית: כיצד יכולות השקעות אלטרנטיביות לשפר את פוטנציאל התשואה בתיק?

בדוגמה הבאה נמחיש בצורה מעשית כיצד תיק השקעות המכיל השקעות אלטרנטיביות יכול להניב תשואות טובות יותר, לעומת תיק המושקע כולו בשוק ההון.

מאחר והתפקיד של השקעות אלטרנטיביות בתיק זה לאפשר לתיק להניב למשקיע תשואה חיובית גם במצבים של מיתון או משבר כלכלי חמור. אמנם, לא ניתן לייצר מצב שבו תמיד התשואה חיובית, אבל התפקיד של החלק האלטרנטיבית בתיק זה לייצר תשואה חיובית, כששוק ההון יורד.

לכן, כפי שאפשר לראות בטבלה, בנינו שורה של תרחישים שבהם אפשר לראות שבנייה של תיק השקעות שכוללת מרכיב של 50% השקעות אלטרנטיביות, מאפשר פוטנציאל תשואה טוב יותר כמעט בככל מצב טבע. למשל כששוק ההון יורד והתשואה על מניות ואג"ח קונצרני היא שלילית, המרכיב של 50% השקעות אלטרנטיביות אמור עדיין להניב תשואה חיובית מהשכרת נכסים וייתכן שגם כאקזיטים ולכן רק 50% מהתיק נפגע.

זאת ועוד, כאשר שוק ההון מניב ביצועים טובים ומחירי המניות עולים, גם הביקוש לדירות מגורים והשכרה עולה והמשקיעים יכולים למכור את הנכסים בהצפת ערך גדולה יותר. אז יצרנו לעצמנו תיק דפנסיבי שמאפשר לנו הגנה כששוק ההון יורד ועדיין להרוויח כששוק ההון עולה.

אילו סוגים של השקעות אלטרנטיביות מתאימים לשנת 2023?

אנחנו באורבניפרו בוחנים כל הזמן שורה של אפיקי השקעות אלטרנטיביים עבור המשקיעים שלנו. לטעמנו ישנן מספר השקעות שיכולות להתאים לסיטואציה בכלכלה העולמית של אינפלציה גבוהה וריבית עולה. כמו כן, בהתחשב בעובדה כי הריבית תמשיך להישאר גבוהה ולא תחזור לרמה אפסית כמו בעבר, לאפיקים האלטרנטיביים יש יתרון מובהק לעומת השקעות בשוק ההון.

השקעות במולטיפמילי

מאחר והנושא של תזרים מזומנים שוטף עבור המשקיע, הפך למהותי, בזמן שלא ברור עד מתי המשבר בשוק ההון יימשך. הרי שמשקיעים זקוקים מפעם לפעם לנזילות, אבל לא מעוניינים לפדות את ההשקעות שלהם בשוק ההון בהפסד.

פרויקטי מולטי פמילי, מאפשרים למשקיעים לרכוש קומפלקס מגורים מושכר ומניב, שמעניק תשואה שוטפת. באמצעות השבחה של הנכסים, יגדל מאוד פוטנציאל התשואה העתידי. השיטה עובדת בצורה הבאה: חלק מתקבולי השכירות מהדיירים בפרויקט, מופנים על ידי היזם כדי להשקיע אותם חזרה בשיפוץ. אותו שיפוץ מייצר השבחה שמאפשרת את העלאת דמי השכירות.

השקעות בחוב נדל"ן תחת שעבוד ראשון או שני

אחד האפיקים האלטרנטיביים שהפכו להכי אטרקטיביים בשנה האחרונה הוא השקעות בחוב בפרויקטי נדל"ן. אם עד לשנת 2022 השקענו בחוב אלטרנטיבי לנדל"ן בארה"ב, התשואה שקיבלנו הייתה חד ספרתית נמוכה. כעת, בעקבות העלאות הריבית של הפדרל ריזרב והצפי שריבית הפדרל ריזרב תגיע ל-5% בשנת 2023 על חוב חסר סיכון, ריבית המשכתאות עלתה ובנקים בארה"ב מעניקים משכנתאות בריביות של 7% ולעתים אף 8%.

התשואות הללו הן התשואות האלטרנטיביות שיכולים משקיעי חוב בנדל"ן אמריקאי לקבל. עבור משקיע סולידי שיש לו גם נכס משועבד שיוכל לממש, במידה וההלוואה לא נפרעת, הרי שזו עסקה לא רעה.

אילו סוגים של השקעות אלטרנטיביות מתאימים פחות לסיטואציה בשווקים?

אנחנו חושבים שהשקעות בעלות מרכיב יזמי שתלוי מאוד בהתפתחויות הכלכליות כמו ביקושים לדירות, מחירי דירות ועוד, עלולות להיות מתאימות פחות למצב הכלכלה העולמית בפתיחת 2023.

השקעות נדל"ן יזמיות

בעסקה יזמית בנדל"ן קיים סיכון גבוה ורמת אי וודאות גבוהה. היא יכולה להתאים כאשר האופק ברור יותר, ואנחנו יודעים לאן הרוח נושבת מבחינה כלכלית. עסקה יזמית נשענת בדרך כלל בעיקרה על אקזיט ומימוש הנכס ברווח גבוה. חלק מהנחת האקזיט לוקחת בחשבון עליות במחירי הנדל"ן.

כלומר, בעסקה יזמית בהשקעה אלטרנטיבית, חלק משמעותי מהתשואה נוגע יותר לתנאים שישררו בשוק במועד המימוש. כך שהתשואות על ההשקעה עלולות להיות נמוכות במצב שבו מחירי הבתים לא יעלה ואף יירדו.

עסקאות נדל"ן מסחרי

עסקאות נדל"ן מסחרי מדברות על רכישה של מרכז מסחרי והשכרתו לבעלי חנויות. למעשה מדובר בקניונים או מרכזי קניות. למרות שמרכזי קניות שכונתיים נוטים פחות להיפגע, החשש במיתון הוא שיהיו עסקים שלא יוכלו לשלם את דמי השכירות וכך עלולה להיפגע התשואה של המשקיע.

עסקאות נדל"ן משרדי

מרבית העסקאות הללו מציעות רכישה של בניין משרדים ומכירה שלו בסוף.

מעוניינים לשמוע על הזדמנויות השקעה?

השאירו פרטים ונחזור אליכם בהקדם האפשרי: